Ez a cikk eredetileg a Munkások Ujsága 25-ik számában jelent meg, de onnan (online verziójából) valamiért nyomtalanul eltünt

---------------------------------

A deviza alapú hitelek – mítoszok és a valóság

„A bankok prédának tekintik a devizahiteleseket” címmel Kalmár Szilárd interjút készített a MU 23. számában Szabó Józseffel, a Hiteles Mozgalom egyik alapítójával.

http://muon.hu/123-munkasok-ujsaga/23-szam/1518-a-bankok-predanak-tekintik-a-devizahiteleseket

Ezt a riportot használnám fel arra, hogy megpróbáljak a deviza alapú hitelekkel kapcsolatban keringő számtalan téveszme közül néhányat a helyére tenni.

* * *

Mindenek előtt tisztázni kell néhány alapfogalmat.

1) Valuta – deviza

A deviza alapú hitelezés kérdésében nyilatkozók jelentős része (a lakosság egy jelentős részéhez hasonlóan) nincs tisztában a valuta és a deviza közötti különbséggel. Az általam általában fenntartásokkal kezelt Wikipédia e kérdésben meglehetősen pontosan fogalmaz:

http://hu.wikipedia.org/wiki/Deviza

„A valuta valamely ország (országcsoport) törvényes fizetési eszköze egy más ország fizetési forgalmában, annak fizikai megjelenési formájában. … A deviza ezzel szemben valamilyen valutára szóló követelést testesít meg, ez egy nemzetközi elszámolásra szolgáló fizetőeszköz,”

Témánk szempontjából két dolog fontos:

a) A valuta abban az országban, ahol kibocsátották (például a svájci frank – CHF – Svájcban) törvényes fizetőeszköz, amit ott kötelesek elfogadni, ezzel szemben a deviza egy szerződésekkel körülhatárolt értékpapír, amit az ezekre a szerződésekre vonatkozó (nemzetközi) jogszabályok alapján lehet érvényesíteni (tehát nem automatikusan kötelező az elfogadása). Valutát csak és kizárólag az illető ország (CHF esetén Svájc) Jegybankja bocsáthat ki, devizát bárhol az említett jogszabályok betartásával bárki létrehozhat (a magyarországi CHF-deviza alapú hitelekhez a bankok a CHF-devizát túlnyomóan távolkeleti pénzpiacokon szerezték be). Ugyanakkor a deviza árfolyama és kamata szoros összefüggésben van a valutát kibocsátó Jegybank által szabályozott valuta-árfolyammal és jegybanki alapkamattal.

b) A deviza alapú hitel deviza alapját kétségbevonó nyilatkozatok által negatívan emlegetett SWAP-ügyletek éppen a hitel alapjául szolgáló deviza megszerzésének egyik (törvényes) módját jelentik.

2) Hibás termék-e a deviza alapú hitel?

Róna Péter közgazdász, egyetemi tanár évekkel ezelőtt bedobta a köztudatba, hogy a deviza alapú hitel „hibás termék”, mert nem hitel:

"A devizahitel azért nem hitel, mert a hitel egy meghatározott összeg kölcsönadása, melyet az adósnak meghatározott feltételekkel vissza kell fizetnie. A devizahitelnél ezzel szemben nem tudjuk, mekkora összeget kell visszafizetni, mert ezt az összeget egy devizaárfolyam alapján számolják ki. Emiatt a hitelfelvevő nem tudja, mekkora kötelezettséget vállalt sem a a teljes futamidőre előretekintve, sem közben, a hitel törlesztése folyamán”.

http://hvg.hu/gazdasag/20130201_Rona_Peter_A_devizahitelezes_miatt_az_all

Ez a tetszetős (és sokakat hiú reményekbe ringató) állítás azonban nem állja meg a helyét.

Róna Péter a legutóbbi nyilatkozatában (ATV 2013. július 19.) a PTK-ra hivatkozott.

Jelenleg két PTK van, a régi 2014. március 14-ig lesz hatályos, az új 2014. március 15-től.

A jelenleg hatályos PTK szerint:

„523. § (1) Kölcsönszerződés alapján a pénzintézet vagy más hitelező köteles meghatározott pénzösszeget az adós rendelkezésére bocsátani, az adós pedig köteles a kölcsön összegét a szerződés szerint visszafizetni.”

A jövőre hatályba lépő PTK szerint:

„6:383. § [Kölcsönszerződés] Kölcsönszerződés alapján a hitelező meghatározott pénzösszeg fizetésére, az adós a pénzösszeg szerződés szerinti későbbi időpontban a hitelezőnek történő visszafizetésére és kamat fizetésére köteles.”

Látjuk, a két szöveg lényegében ugyanazt mondja ki. A szövegekben nincs megnevezve a pénzösszeg pénzneme. Egyetlen jelentős különbség a két szöveg között, hogy a jelenleg (és a deviza alapú hitelszerződések megkötése idején) hatályos szövegben „… az adós pedig köteles a kölcsön összegét a szerződés szerint visszafizetni”, míg a majd csak ezután hatályossá váló szövegben „… az adós a pénzösszeg szerződés szerinti későbbi időpontban a hitelezőnek történő visszafizetésére és kamat fizetésére köteles”. Vagyis a jelenleg hatályos PTK nem ad meg kötelező elemeket a kölcsönszerződés számára, a jövőre hatályba lépő viszont igen (visszafizetés határideje, kamat). Azonban az új szöveg sem zárja ki forinttól különböző pénznem szerepeltetését a szerződés szövegében. A (helyesen megfogalmazott) deviza alapú hitelszerződésben tehát szerepelhet az, hogy a hitelező a hitelt meghatározott összegű devizában nyújtja, amit azonban az érvényes árfolyamon forintra átváltva folyósít, az adós a meghatározott menetrend szerint a meghatározott összegű és meghatározott kamattal terhelt devizatartozását az érvényes árfolyamnak megfelelő mennyiségű forinttal törleszt. És természetesen szerepelnie kell a figyelmeztetésnek az árfolyamkockázatot illetően. Róna Péter azon érvelése, miszerint az árfolyamváltozás miatt az adós nem ismerheti a visszafizetendő összeg tényleges nagyságát, és ez ami tulajdonképpen a „nem hitel” jelleget okozza, azon bukik meg, hogy az általa is jogszerűnek tartott (mivel a nemzetközi gyakorlatban széles körben elterjedt) változó kamatozású hiteleknél is ugyanez a helyzet.

A továbbiakban feltételezzük, hogy ilyen helyesen megfogalmazott, azaz „trükközésektől” mentes szerződésekkel van dolgunk, hiszen itt maga a „deviza alapú hitelezés” mint olyan lett „a vádlottak padjára ültetve” – „trükközni” a forinthitelekkel is lehet, a törvénybe ütköző „trükközés” miatt a siker reményében lehet bírósághoz fordulni.

Hozzászólás a „A bankok prédának tekintik a devizahiteleseket” című interjúhoz

1) Történelmi előzmények

„A korábbi, jórészt még a szocializmus alatt felvett hitelek visszafizetésre kerültek, de lakásépítés ebben az időszakban alig volt.”

A „korábbi, jórészt még a szocializmus alatt felvett hitelek” 3% körüli kamatát az Antall-kormány felemeltette (ez egyébként – Róna Péter álláspontjának megfelelően – jogilag valóban igen aggályos volt, ugyanis azok a hitelszerződések nem változó kamatozásról szóltak). A hirtelen összeomlott gazdaság („transzformációs válság” – Kornai János) óriásira növelte a munkanélküliséget (a „létező szocializmus” 20-30 ezres „kapun belüli” munkanélküliségét 300-400 ezres „kapun kívülire”). Meglódult az infláció is, ami 1991-ben volt a csúcson 35%-kal, de 1988 és 1998 között végig 15% felett volt, átlagosan kb 23%-kal. Ennek megfelelően a betéti kamatláb is 20-30% körül mozgott, ami azt jelentette, hogy a hitel kamatok akár 36%-ig is nőhettek. Ennek megfelelően emelte meg az OTP a korábbi „szocialista” hitelek kamatlábát 3%-ról 15-30%-ra. Mivel a tartozások viszonylag kis összegűek voltak, azért nem voltak tömeges kilakoltatások, de aki tudott, igyekezett szabadulni a tartozással terhelt lakásától. Ugyanakkor „privatizálták” a többségében igen rossz állapotban levő bérlakás állományt – szinte ingyen eladva azokat a bentlakóknak, akik általában nem voltak tisztában vele, hogy mit „vettek meg” (ez bizony „hibás termék” volt a javából!) Összességében a lakáspiacon igen erős túlkínálat keletkezett, ami egyrészt leállította az új lakások építését, másrészt lenyomta a lakásingatlanok árát, amivel szemben még így sem állt megfelelő fizetőképes kereslet. Így gyakorlatilag megszűnt Magyarországon az új lakások építése.

Közben folyt a „privatizáció” rendkívül korrupt folyamata, óriási állami vagyonrészek, közpénzek lettek lenyúlva. Az ilyen gazdasági bűncselekményekből származó pénzeket „pihentették”. E bűncselekmények elévülése kb. 1998-2000 körül következett be. Ekkorra került a leggyorsabban növekvő szakaszába az 1996-ban mélypontjára ért „transzformációs válság” helyreállítási periódusa (Jánossy F.), ami a közgazdasági elemzők szerint akár 8%-os GDP növekedés is lehetett volna. A Fidesz az 1998-as kampányában 7%-os növekedést ígért, ezzel szemben az első Orbán-kormány gazdaságpolitikája következtében a legmagasabb eredmény sem haladta meg az 5%-ot, átlagosan 3-3,5% volt az elért növekedés, ami a korábbi negatív számokhoz képest ugyan igen szépnek tűnt, de az objektív feltételekhez képest elmondható, hogy az összes rendszerváltás utáni kormányok közül (a jelenlegi ciklust figyelmen kívül hagyva) az első Orbán-kormány teljesített a legrosszabbul és az utána következő kudarcokért („az emúlt nyócév”) alapvetően (legalább 60% arányban) őt terheli a felelősség.

Minden esetre a relatíve magas ütemű gazdasági növekedés, a privatizációs bűncselekmények elévülésével együtt, fellendítette a lakás (és gépkocsi) piacot, ami gyors áremelkedést vont maga után. Mivel Orbán Viktor MDF-es és kisgazda koalíciós partnerei (és részben a fideszes garnitúra is) erősen érintve voltak az elévülés által, illetve Fidesz-közeli cégek (Vegyépszer stb) erősen érdekeltek voltak a lakásépítés felfuttatásában, azért a kormánynak sok szempontból érdekévé vált az ingatlan-piac felvirágoztatása. A megemelkedett árú lakások iránt azonban ismét csökkent a kereslet (akik lakás célra akartak vásárolni, azok nem voltak fizetőképesek, akik spekulációs célból, azoknak nem volt elég jó a túl magas ár), ezért indított nem sokkal a választások előtt lakásvásárlás-támogatási akciókat. Kezdetben annyira átlátszó volt a spekulációs célú vásárlások támogatása, hogy már az Orbán-kormány kénytelen volt az akciót korlátozni, 30 millió forintban limitálva a támogatható lakások értékét. A lakásvásárlás állami támogatása még így is annyira megterhelte a költségvetést, hogy nyugodtan mondhatjuk, annak a költségvetési hiánynak az oka, aminek leküzdésére a mostani második Orbán-kormány oly büszke, nagyon nagy részben az első Orbán kormány volt.

Utána a minden korábbinál kiélezettebb 2002-es választási kampányban Orbán Viktor szabályosan belekergette ellenfelét egy őrületes ígérgetés-spirálba. A választásokat megnyerő Medgyessy azután jó úriemberként és rossz politikusként választási ígéreteit igyekezett betartani, ami megroppantotta a költségvetést. Ezért kezdték visszafogni, majd teljesen megszüntetni a lakásvásárlási állami támogatásokat. Ám ha emiatt drasztikusan leállt volna az építőipar, annak beláthatatlan következményei lettek volna. A bankok már az Orbán-kormány alatt felfedezték, hogy a 30 milliós limit miatt az állami támogatásról lecsúszott spekulánsokat „kárpótolhatják” a deviza alapú hitel konstrukcióval (tehát a „bűnbeesés” nem a szoclib kormányok alatt történt!), amelynek sokkal kedvezőbb kondíciói voltak, mint a nem támogatott forint-hiteleknek. Amikor a Medgyessy-Gyurcsány kormányok megszüntették a lakásvásárlások támogatását, akkor a bankok ezzel a konstrukcióval „mentették meg” a lakásépítő ipart, és így közvetve az egész gazdaságot. Érthető, hogy a kormány, a jegybank, illetve a bankfelügyelet az egyébként teljesen törvényes konstrukcióban rejlő veszélyeket nem túlságosan firtatták. Az a „hab a tortán”, hogy ekkor még a Jegybank élén az Orbán-kormány által odarakott volt fideszes pénzügyminiszter, Dr. Járai Zsigmond (2001. március 2. – 2007. március 2.) állt.

2) Deviza alapú vs. forinthitelek

„Ha valaki hitelt akart felvenni ebben az időszakban, tizenegy százalék felett volt forintnál a hiteldíj mutató (THM, mely a kamaton kívül más költségeket is tartalmaz), míg 6 százalék körül volt svájci frank esetén. A törlesztőrészletben ez negyedével kisebb terhet jelentett havi szinten.”

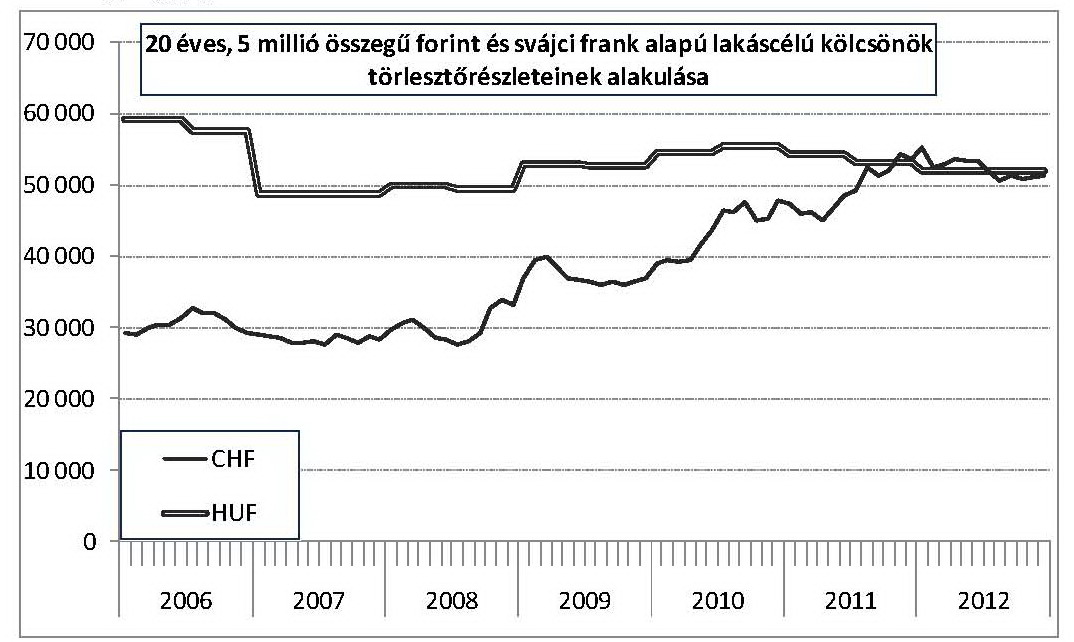

Ez nem egészen így volt. A politikailag elhíresült Kúriának küldött PSZÁF-levélben található a 33. oldalon a 7. ábra.

https://www.mnb.hu/letoltes/pszaf-levele-a-kuria-reszere.pdf

Ezen látszik, hogy 2006-ban a CHF deviza alapú hitel törlesztője nem negyedével, hanem felével volt kisebb a forinthitelénél és 2007-2008-ban még mindig a forinthitel törlesztőjének a CHF deviza alapúé mintegy a 40%-val volt kevesebb - a „negyedével kevesebb” 25%-al kevesebbet jelent, ez csak 2009-ben vált nagyjából igazzá. Ami a legérdekesebb az ábrán, az az, hogy a CHF deviza alapú hitel törlesztő részletei csak 2011 közepén érték el az azonos összegű és futamidejű forinthitelét és azóta nagyjából egyformák. Tehát a teljes futamidő átlagában a deviza alapú hitel a mai napig előnyösebb a forinthitelnél.

A szövegben hivatkozott BÉT-elemzésben

https://bet.hu/pfile/file?path=/site/Magyar/Dokumentumok/Befektetok/Elemzesek-Archiv/2004/BET_elemzes_2004okt.pdf1

messze nem a sokat hivatkozott árfolyambecslés (ami mellesleg nem is egészen az) a legérdekesebb. Egyrészt ezt az elemzést ajánlatos a legnagyobb fenntartásokkal kezelni. Ennek teljes címe ugyanis a következő:

„A devizahitelezés kockázati tényezői, és ezek csökkentése tőzsdei származékos termékekkel”

Vagyis ez bizonyos szempontból a tőzsde propaganda-anyaga, amelyben származékos termékeket („derivátumokat”) ajánlanak, vagyis ezt az elemzést nem a bankok számára írták, ott lehet, hogy nem is volt a birtokukban. Ha a deviza alapú hitel „hibás termék” (ami erősen vitatható), akkor a „derivátumok” ezerszer inkább azok. Szingapurban egy amerikai bróker több milliárdos kárt okozott derivátum-kereskedéssel – az illetőt halálra ítélték és kivégezték, a derivátum-ügyleteket betiltották. A derivátum-kereskedés buborékjainak kipukkadása nagy mértékben járult hozzá a jelenlegi gazdasági világválság pénzügyi válságként való kirobbanásához.

Másrészt azonban az elemzés inkább a PSZÁF-levelet, mintsem a Szabó József által képviselt álláspontot támasztja alá. Például le van benne írva:

„A legnagyobb kockázatot a devizahitelekkel kapcsolatban az jelenti, ha valaki akkora összegben vesz föl hitelt, aminek havi törlesztőrészleteit az adott körülmények között még ki tudja fizetni. Azonban a kamat- és árfolyam változások hatására könnyen előfordulhat, hogy ez az összeg jelentősen megnő, amit az adós pénztárcája már nem bír el. Így igaz, hogy jelenleg jobban megéri deviza alapon lakáscélú hitelt felvenni, de ha valaki nem számol ezen hitelkonstrukciók kockázataival, az a körülmények romlása esetén könnyen fizetésképtelenné válhat.”

Ezt bizony nem a bankoknak kellett volna elsősorban elolvasni, hanem a hitelt felvenni szándékozóknak kellett volna végiggondolni. Hogy ezt nem tették, azt bizony lehet felelőtlenségnek nevezni, bár ha azok, akik ezt a „felelőtlenséget” elkövették, nem vettek volna fel hitelt, vagyis nem vásároltak volna lakást, autót, akkor ezek az áruk eladhatatlanok lettek volna, és a hozzájuk kapcsolódó iparágak sokkal hamarabb, és sokkal súlyosabb válságba estek volna. Pontosan ez a „deviza alapú hitel probléma” lényege.

3) Megoldás-e a kedvező kamatozású forinthitellel való kiváltás?

Eddig senki nem írta le, hogy hogyan lennének „kedvező kamatozású forinthitellel kiválthatóak a svájci frank hitelek”?

Én jogszerűen erre csak egy lehetőséget látok:

Az eredeti hitelszerződést semmissé nyilvánítják, és az eredeti (forint)összeggel és futamidővel visszamenőlegesen forinthitelként kezelnék, alkalmazva az akkori kamat kondíciókat. A fenti grafikon alapján ezzel a devizahitelesek nagyon rosszul járnának.

Lehetne persze egész abszurd módon is megoldani a problémát: a felvett összeget forint tőkeként kezelnék, de a deviza alapú hitel kamat-kondícióit alkalmaznák. Ebben az esetben az a megállapítás, hogy „a forinthitelesek lennének felháborodva, joggal, mivel ők ma is fizetik az egykori kedvezőtlen kamatozású hiteleket” igen enyhe megfogalmazás lenne.

4) Mekkora problémáról van szó?

„Jelenleg a támogatott kamatozású forinthitelesek 2 százaléka tartósan (egy éven túli elmaradás) nem tud fizetni, míg a deviza elszámolású lakáshitelesek 8 százalékáról mondható el ugyanez.”

Ez bizony olcsó játék a százalékokkal. Az emlegetett BÉT-elemzés 1. táblázatában a következő számok szerepelnek:

Forint alapú lakáshitel-állomány (2004 december): 1765,2 milliárd Ft

Deviza alapú lakáshitel-állomány (2004 december): 145,2 milliárd Ft

Tegyük fel, hogy a további években a forint alapú hitelek állománya csupán 1800 milliárdra nőtt, míg a deviza alapú hitelek állománya megtriplázódott, és 435 milliárd lett (ez valószínűleg nagyon erős túlzás, a deviza alapú hitelek állománya ennél jóval alacsonyabb, a forint alapúaké ennél valamivel magasabb).

Akkor 36 milliárd Ft-nyi forint alapú hitel törlesztését nem fizetik, és „csak” 34,8 milliárd Ft-nyi deviza alapú hitel törlesztésével maradtak el. Ezen abszolút számok fényében Szabó József érvelése már nagyon nem meggyőző, és úgy látszik a bedőlt hitelek nagy száma mégis csak jelentős mértékben a válságnak köszönhető.

5) Egy igazi probléma, amiről eddig alig beszéltek

„… elvárják azok fizetését határidőre pontosan, ha valaki nem tudja ezt megtenni, akkor nem elégednek meg a fedezetbe bevont ingatlan vagy ingatlanokkal, hanem bedöntött hitelesek jövedelmének nagyobb részére is jogot formálnak.”

Ez egy valóban súlyos probléma (eddig ezt rajtam kívül más nem nagyon firtatta), hogy tudniillik a „jelzáloghitel” valójában nem az a szó klasszikus értelmében. Ugyanis az igazi jelzálog a hitel fedezetéül szolgál. Ennek több szempontból van jelentőssége. Egyrészt a bank a jelzálog tárgyat a reálisnál alacsonyabban értékbecsülteti, és a hitelt e becslés alapján folyósítja. Másrészt a hitel bedőlésekor a bank nem abban lesz érdekelt, hogy minél alacsonyabb áron kótyavetyélje el (bennfentes vevőnek) a jelzálogtárgyat, mert az értékvesztés kockázata őt is (főképpen őt) terheli. Végül a valódi jelzáloghitel bedőlése az adós számára legrosszabb esetben az eredeti állapot (nem volt pénze és nem volt lakása/autója) helyreállását jelenti, jobb esetben (ha a jelzálogtárgyat becsült értéke felett értékesítik) még valamicskét nyerhet is rajta (az eredeti állapothoz képest, természetesen).

Mindezzel csak az a probléma, hogy ez nem a deviza alapú hitel sajátossága, bedőlt forinthitelek esetén ugyanez a helyzet.

6) Egy téves információ

„Számos országban kifejezetten tiltották, vagy legalábbis akadályozták a devizahitelek elterjedését.” – állítja a riport készítője, és az alanya lényegében helyesel neki. A PSZÁF levele a Kúria 4. kérdésére válaszolva ezt írja:

„Nincs tudomásunk arról, hogy bármely országban betiltották volna a svájci frank alapú kölcsönszerződéseket, illetve, hogy egyes külföldi országok jegybankjai az árfolyamokat úgy „szabályozták volna”, hogy ne lehessen a svájci frank alapú kölcsönök mellé alacsony – a fogyasztók számára rendkívül vonzó – ügyleti kamatot állítani. Számos országban történtek lépések a devizahitelezés korlátozására, de ezt nem a devizahitelek nyújtásának betiltásával tették, hanem olyan feltételeket állapítottak meg, amelyek jelentősen korlátozták a devizahitel nyújtás lehetőségét vagy jövedelmezőségét.” (10-11. oldal)

7) Egy hamis állítás – a deviza alapú hitelezés lényege

„Ez számukra egy kiváló üzlet, hihetetlen nagyságú extraprofit eredeti elvárásaikhoz képest is.”

Ez egy gyakran terjesztett, minden alapot nélkülöző állítás. Mint fentebb mondtam, abból kell kiindulni, hogy önmagában a deviza alapú hitelezés szabályosan történt.

A PSZÁF levél teljes joggal írja a Kúria 3. c) kérdésre adott válaszában:

„… egyértelmű, hogy a svájci frank árfolyamának emelkedése miatti ügyfelek általi többletfizetés a bankoknál nyereségként nem maradt meg. Az árfolyamváltozás szempontjából a bankok eredménypozíciója semleges.„ (10. oldal)

Hogy ezt megértsük, röviden át kell tekinteni a deviza alapú hitelkonstrukciónak, mint kölcsönösen előnyös üzletnek a lényegét.

Ez abban áll, hogy a hitelfelvevő jól járt, mert a CHF alapú hitel kamata jóval alacsonyabb, mint a forinthitelé (mondjuk 6% a 16%-kal szemben), de a bank is jól jár, mert sokkal magasabb kamatrés-rátát érhet el (a CHF alap esetén 2,5 => 6 => 140%, a forint esetén 8 => 16 => 100%). Mindez csak akkor igaz, ha a hitel valóban deviza alapú – ezért azok a szóbeszédek, hogy a „deviza elszámolású hitelekben nincs is deviza” komolytalan ostobaságok.

A deviza alapú hitelezés a következő gondolaton alapszik.

Valaki, mondjuk Sopronban, fel akar venni 10 millió forint hitelt lakásvásárlás céljából. Azt látja, hogy a soproni bankok forinthitelt 16%-os kamattal adnak (a jegybanki alapkamat 8%), viszont a határ másik oldalán az osztrák bankok 6%-ra adnak hitelt (a jegybanki alapkamat 2%). Ezért ott vesz fel hitelt 10 millió Ft értékben, de devizában. A lakást csak forintért tudja megvenni, ezért a devizát eladja egy soproni banknak (eladási árfolyamon!) és megveszi a lakást. Utána havonta törleszt az osztrák banknál, de azok csak devizát fogadnak el, tehát Sopronban vásárol megfelelő összegű devizát (vételi árfolyamon!) és átviszi Ausztriába, és ott befizeti a törlesztőt. Mindez elég kényelmetlen. A magyarországi bank (mint pénzügyi közvetítő) azonban felajánlja szolgálatait. Majd ő keres a nemzetközi deviza-piacon egy kedvező kamatozású forrást (talál is – a nagybani ügylet miatt – 2.5%-os kamattal) eladási áron átszámítva folyósítja a szükséges forintot kedvező (6%-os, akárcsak az osztrák banknál) kamattal, és a törlesztéseket forintban – vételi árfolyamon számítva – fogadja el, ő pedig devizában törleszt a hitel eredeti forrásánál. Teljesen nyilvánvaló, hogy ez az üzlet nem csak törvényes, de kölcsönösen előnyös is. Ha azonban az árfolyam el kezd nőni, akkor – feltéve (de éppen ebben egyeztünk meg, hogy ezt feltesszük), hogy a bank nem trükközik az árfolyamréssel (a vételi és eladási árfolyamok különbségével) – amennyivel nő az adós törlesztési terhe, ugyanannyival nő a banké is az eredeti deviza-forrás felé, tehát „a bankok eredménypozíciója” valóban „semleges”.

Róna Péter a fentebb említett ATV műsorban azzal is erősíteni szánta álláspontját, hogy arról próbálta meggyőzni a műsorvezető hölgyet (akinek becsületére legyen mondva: sikertelenül), hogy a deviza alapú hitel (ami szerinte nem hitel) úgy alakítható valódi hitellé, ha a folyósított összeget (a folyósításkori árfolyamon számolva) a jegybanki alapkamattal megkamatoztatva fizettetnék vissza, mondván: az, hogy a bank honnan szedte a forrást a hitelhez, az az ő magánügye. Túl azon, hogy ez milyen mérhetetlenül igazságtalan lenne nem csak a bank, de a forinthitelesek számára is, a fenti gondolatmenet alapján teljesen hibás álláspont is. A deviza alapú hitel éppen azért deviza alapú (és ez, mint kifejtettem, a helyesen megszövegezett szerződésből egyértelműen ki is derül), mert voltaképpen devizában nyújtják, csak a hitelt Magyarországon felhasználni akaró adós érdekében forintosították. Ha a forrás a bank „magánügye” lett volna, amihez az adósnak semmi köze sincs, akkor az adóst nem csak az árfolyamkockázattól kellett volna megkímélni, de a kedvező kamatozástól is. És akkor az egész konstrukciónak semmi értelme sem lett volna.

8) A „hibás termék”

„Naponta halljuk a hírekben, hogy autókat hívnak vissza egy-egy apró hiba miatt. Nos, ha a bankok is így járnának el, akkor a devizahitelt, mint hitelterméket vissza kellett volna hívni, és egy normális hiteltermékkel kellett volna kiváltani.”

A hasonlat rossz. Nem naponta, de soha nem hallottuk a hírekben, hogy az autógyárak visszahívták volna az eladott autóikat, mert megdrágult a benzin, és erre a lehetőségre nem hívták fel kellő nyomatékkal a vevők figyelmét.

Szó nincs itt hibás termékről. Arról van szó, hogy a kapitalizmus általános válságát próbálták meg elodázni (egyébként több-kevesebb sikerrel), de az elkerülhetetlen válság erősebbnek bizonyult. A hibás termék tehát maga a kapitalizmus.

A devizahitelesek talán látványosabban estek áldozatul e válságnak, de messze nem ők vannak a legtöbben az áldozatok között, és megkockáztatom, hogy nem is az ő áldozatuk a legnagyobb.

Viszont a rossz hangzású „deviza” kiválóan alkalmas a bűnbakkereső és -találó idegenellenes, bankellenes szociális demagógia felkorbácsolására. Nem véletlen, hogy a „problémát” a maguk módján úgy az egyre szélsőjobboldalibb Orbán-kormány, mind a nyíltan szélsőjobboldali Jobbik felkarolták. Természetesen valódi, hatékony megoldást egyik sem tud ajánlani, mert ilyen – csak a devizahitelesekre leszűkített – megoldás nem is létezik.

9) Egy újabb Orbán-trükk margójára

Most azt szivárogtatja ki a kormány, hogy radikálisan hozzá fog nyúlni a devizahitelesek problémájához. Az is szivárog, hogy ez valószínűleg úgy fog történni, a szerződéseket kötelező lesz módosítani, miszerint a törlesztőket a megkötéskor érvényes árfolyammal kell kiszámolni, ezzel vagy teljes egészében a bankokra hárítva az árfolyamkockázatot, vagy azt három részre osztják a bankok, az állam és a hitelesek között (utóbbi esetben persze nem a megkötéskori árfolyamon számolják a törlesztőt, hanem az árfolyam tényleges növekedése helyet harmad akkora növekedéssel fogják számolni)

Amennyiben ez a terv megvalósul, akkor az igazi Fideszes megoldás lesz!

Mivel megmutattam (egyetértve a PSZÁF levelével), hogy az árfolyam-növekedésből nincs haszna a bankoknak, azért az első megoldás durva érvágás a bankokon, aminek a levét a betétesek és a kishiteleket felvenni akarók (kis- és középvállalkozók, lakosság) fogják meginni. A második megoldásnál ez a "lé" harmad akkora lesz, de a második harmadot azok az adófizető állampolgárok fogják meginni, akiknek többségében semmi közük a deviza alapú hitelekhez, de esetleg nyögik a forinthitelek terhét.

De legalább a devizahiteleseknek könnyebb lesz? Egy frászt! Csak azoknak a devizahiteleseknek, akik ha nyögve-nyelve is, de tudják fizetni a törlesztést. Akik már határidőn túli elmaradásban vannak (és maholnap jön a kilakoltatásuk), azoknak a bank már régen felmondta a szerződésüket, így azokra a kormányintézkedés nem fog vonatkozni (ahogyan az eddigi intézkedések zöme sem rájuk vonatkozott).

Említettem, hogy a devizahitelesek jelentős része spekulációs céllal vette fel a hitelt. Nos ezek a rendelkezések, ha meghozzák őket, elsősorban nekik fognak kedvezni.

2013. július 20-án